Фокусы с налогами

6 ноя 12:41

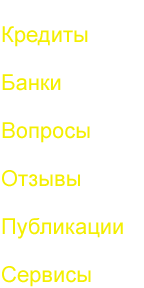

Иногда в income statement-е можно увидеть отрицательный налог, как, например, в отчёте компании Hemacare Corp. за 1996 год:

Как видно из statement-а, в 2006 году отрицательный налог увеличил прибыль на $517,000. Как налог может быть отрицательным? Значит ли это, что компания получила эти деньги из налоговой?

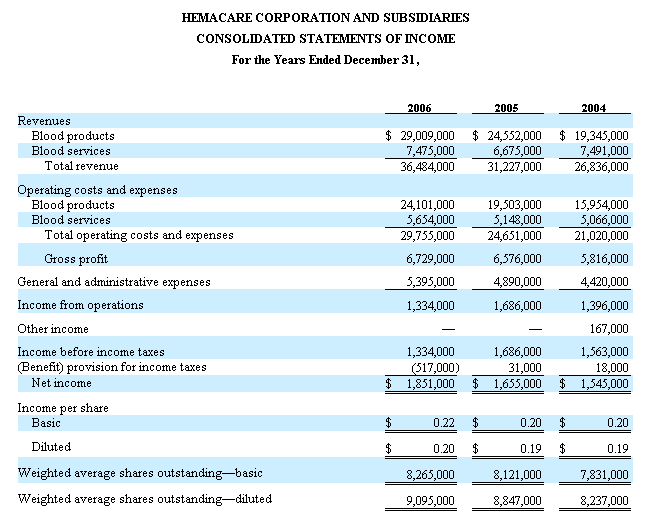

Рассмотрим ещё один пример. Это отчёт компании Whitney Information Network, Inc.

За 2006 год ставка налога составила 7,678/9,433 = 81%. Почему ставка налога оказалась такой непомерно большой и значит ли это, что компания на самом деле заплатила все эти деньги?

Редкий трейдер может правильно ответить на эти вопросы. Забегая вперёд, сразу скажем, что на самом деле в первом случае компания никаких денег из налоговой не получала и во втором случае настоящая ставка налога за 2006 год была существенно меньше. Чтобы разобраться с тем, что в реальности стоит за этими цифрами, нужно основательно углубиться в бухгалтерские правила.

Налоговая система в США построена таким образом, что убытки компании за год могут быть использованы для того, чтобы уменьшить налоги в будущие годы. Работает это примерно таким образом: допустим, что в 2006 году у компании образовался убыток в миллион долларов. Компания всё равно обязана предоставить декларацию в налоговую, в которой она сообщает об этом убытке и никаких налогов, естественно, не платит. На будущий год дела у компании пошли лучше и она заработала, скажем, полмиллиона долларов. В налоговой декларации за 2007 год эти полмиллиона будут указаны как прибыль, с которой нужно платить налоги, но компания может "использовать" $500,000 убытка из прошлого года против этой прибыли чтобы не платить налогов. После этого у неё в запасе останется ещё полмиллиона долларов из убытков 2006 года, которые могут быть вычтены из налогооблагаемой базы будущих прибылей для уменьшения налогов. Другими словами, у компании останется ещё $500,000 tax loss carryforward-ов. 'Carryforward' в переводе здесь значит 'перенесение вперёд', смысл всего термина такой, что это убытки, которые могут быть перенесены вперёд, в будущие годы, чтобы быть зачтёнными против прибылей для уменьшения налогов. Чем на большую сумму компания имеет tax loss carryforward-ов, тем дольше она сможет не платить налоги. В реальности всё, конечно, несколько сложнее, но общий принцип такой.

Tax loss carryforward-ы определяют размер gross deferred tax asset-а компании. Gross deferred tax asset показывает, сколько денег компания потенциально сможет сэкономить на будущих налогах. Какое количество gross deferred tax asset-а на самом деле будет реализовано, зависит от будущих прибылей компании. Например, если компания прибылей не ожидает вообще, то, понятно, никакая часть из gross deferred tax asset-а не сможет реализоваться. Теперь наступает самое интересное:

Правила GAAP требуют, чтобы только та часть gross deferred tax asset-а, которая по мнению менеджмента компании с большей вероятностью будет реализована, чем не реализована, записывалась в balance sheet как deferred tax asset.

Против остальной части gross deferred tax asset-а должен устанавливаться valuation allowance:

deferred tax asset (записываемый в balance sheet) = gross deferred tax asset - valuation allowance

Valuation allowance устанавливается на усмотрение менеджмента в зависимости от того, во сколько они оценивают будущие прибыли. А теперь внимание! Что будет, если менеджмент вдруг изменит мнение о будущих прибылях, например, решит, что они будут выше, чем ожидалось ранее и что, вероятно, большую часть gross deferred tax asset-а удасться реализовать? Правильно, в таком случае он уменьшит valuation allowance и deferred tax asset, записанный в balance sheet-е, вырастет на соответствующую сумму. А мы помним, что изменения в balance sheet-е, влияющие на equity, должны отображаться в income statement-е (см. параграф Связь между balance sheet-ом и income statement-ом). То есть, где-то в income statement-е соответствующая сумма должна быть записана как прибыль. В каком именно месте? Конечно, в строчке посвящённой налогам.

Именно за счёт этого и образовался отрицательный налог у компании Hemacare Corp. Он просто показывает, что менеджмент более оптимистично оценил будущие прибыли, чем раньше и, поэтому, уменьшил valuation allowance, что увеличило GAAP прибыль. В income statement-е это увеличение прибыли вылилось в форму отрицательного налога. Конечно, в реальности налоговая служба никаких денег компании не выплачивала и соответствующее увеличение GAAP прибыли представляет собойnon-cash gain. Всё это несколько напоминает действия фокусника в цирке, когда из пустого цилиндра достаётся кролик :). Точно так же менеджмент, просто изменив своё мнение, создал прибыль из воздуха, причём всё произошло строго по правилам GAAP.

В случае с компанией Whitney Information Network, Inc. менеджмент, наоборот, увеличил valuation allowance, что и привело к такой высокой налоговой ставке в отчёте. Опять же, это non-cash charge и в реальности компания по такой ставке налог не платила. В соответствующей форме 10-K компании можно найти объяснение:

"As of December 31, 2006, we are estimating that our taxable income will not exceed the amount necessary to utilize our deferred tax assets. Therefore, we are increasing our valuation allowance from $12.3 million to $18.7 million."

"На 31 декабря 2006 года мы оцениваем, что налогооблагаемая база не превысит размера, необходимого для реализации нашего deferred tax asset-а. Поэтому мы увеличиваем valuation allowance с 12.3 миллионов до 18.7 миллионов."