Черкизово делает ставку на M&A

7 июл 16:29

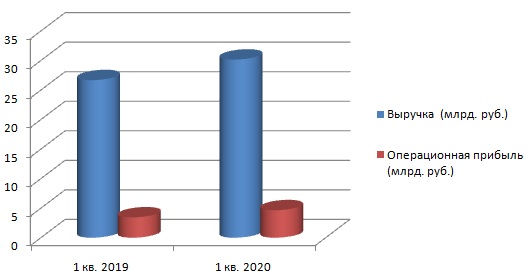

Выручка Группы Черкизово по МСФО в первом квартале увеличилась на 13%, до 30,16 млрд руб., благодаря повышению объема производства во всех бизнес-сегментах. Темп роста выручки мог быть еще больше, если бы не снижение цен реализации продукции свиноводства и мясопереработки.

Источник: данные компании.

Выручка основного конкурента Русагро в отчетном периоде повысилась на 17,7%, до 32,93 млрд руб. Таким образом, Группа Черкизово уступает своему конкуренту по темпам роста продаж и их абсолютному значению.

Жесткий контроль над операционными расходами в сегменте птицеводства позволил Черкизово в первом квартале увеличить операционную прибыль на 35,1%, до 4,65 млрд руб. Операционная рентабельность бизнеса поднялась на 2,5 п.п., до 15,4%. Отмечу, что операционная маржа Русагро на 4 п.п. ниже.

Чистая прибыль Группы Черкизово сократилась на 6,2%, до 3 млрд руб., из-за отрицательных курсовых разниц. Чистая прибыль акционеров Русагро увеличилась на 231,9%, до 3,22 млрд руб. Столь высокий темп роста прибыли конкурента вызван эффектом низкой базы.

Финансовые результаты Группы Черкизово можно назвать успешными. Во-первых, компания впервые за восемь лет продемонстрировала двузначный темп роста выручки за январь-март. Квартальная операционная маржа в отчетном периоде достигла десятилетнего максимума. Операционная эффективность Черкизово по-прежнему выше, чем у конкурента в лице Русагро.

Чистый долг Группы Черкизово по состоянию на 31 марта 2020 года составил 61,6 млрд руб., поднявшись на 1,6% с начала года. Долговая нагрузка по мультипликатору NetDebt/EBITDA снизилась на 0,2, до 3,2х при 4,3 у Русагро.

В четвертом квартале Черкизово предстоит погашать пятилетний выпуск облигаций в объеме 5 млрд руб., а также часть банковских кредитов, выданных Сбербанком, Газпромбанком и Россельхозбанком. В конце года компания сможет привлечь новые займы под более низкую процентную ставку благодаря смягчению монетарной политики Банка России, что положительно отразится на ее финансовых результатах. Группа Черкизово является активным участником рынка M&A. Ей периодически приходится привлекать займы для финансирования сделок слияния и поглощения.

Источник: данные компании.

В основном производственном сегменте компании Черкизово объем выпуска продукции в первом квартале увеличился на 15,5%, до 184,57 тыс. тонн. Птицеводство генерирует 60% выручки компании. Производство куриного мяса увеличилось на 15% благодаря консолидации Курской птицефабрики. Выпуск мяса индейки повысился на 20% благодаря эффекту низкой базы (данные мощности у компании почти в 18 раз ниже, чем мощности производства куриного мяса).

В сегменте свиноводство объем производства продукции увеличился на 13,1%, до 77,11 тыс. тонн, благодаря выходу на проектную мощность свиноводческих комплексов, построенных в минувшем году. Русагро нарастило выпуск свинины на 46,9%, до 72 тыс. тонн за счет новых мощностей в Тамбовской области.

Объем мясопереработки на предприятиях Черкизово вырос на 14,5%, до 61,36 тыс. тонн, за счет увеличения производства ветчины, а также вареных и полукопченых колбас.

По мультипликатору P/E акции Черкизово торгуются выше среднеотраслевого значения. Я рекомендую держать бумаги долгосрочным инвесторам. Долгосрочная стратегия развития предполагает наращивание объема производства мяса птицы. В 2021 году компания планирует ввести в эксплуатацию вторую очередь предприятия в Тамбовской области, что увеличит объем производства индюшатины на 50%. Рост производства курицы запланирован и в Алтайском крае. Компания в ближайшие два года планирует расширить продуктовую линейку в мясопереработке. Многие люди сокращают свои временные затраты на приготовление пищи и увеличивают потребление мясных полуфабрикатов.

Источник: http://investcafe.ru/blogs/22555/posts/86584