НМТП подводит сделка ОПЕК+

6 июл 17:49

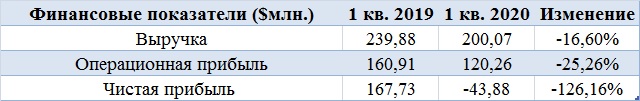

Выручка Группы НМТП в первом квартале по стандартам МСФО сократилась на 16,3%, до $200 млн, из-за падения объема перевалки навалочных и генеральных грузов, что во многом вызвано пандемией COVID-19. В группу компаний входят три порта: Новороссийский, Приморский и Балтийский. В Новороссийском порту и в Балтийске выручка сократилась на 19,8% и 21,3%, а у Приморского увеличилась на 19,3%.

Из публичных компаний прямым конкурентом НМТП выступает FESCO, которая представляет отчетность раз в полгода.

Операционные расходы НМТП увеличились на 1%, до $79,8 млн. По многим статьям компания сократила свои издержки и рост показателя во многом обусловлен увеличением затрат на вознаграждение сотрудников, где показатель вырос на 4,8% г/г. Поскольку выручка сократилась и расходы выросли, то компания зафиксировала снижение операционной прибыли на четверть, до $120,26 млн. Операционная рентабельность хоть и сократилась на 6,9 п.п., но составляет внушительные 60,1%. Бизнес Группы НМТП высокомаржинальный, в России достаточно мало компании с сопоставимой рентабельностью. В отчетном периоде компания получила чистый убыток $43,8 млн против прибыли годом ранее $167,7 млн, что в первую очередь вызвано курсовыми разницами.

По состоянию на 31 марта чистый долг группы составил $364,38 млн. Долговая нагрузка по показателю NetDebt/EBITDA составляет комфортные для бизнеса 0,62х. Последние пять лет долговая нагрузка НМТП снижается. Большая ее часть приходится на банковские кредиты, номинированные в долларах. Снижение ставки ФРС с 1,75% до 0,25% положительно отразится на НМТП, поскольку ее кредиты выданы под плавающую ставку Libor 3М + 2,2%. Трехмесячная ставка Libor упала после смягчения кредитно-денежной политики в Штатах. Это уменьшит процентные расходы на обслуживание долга и положительно отразится на чистой прибыли акционеров.

Источник: данные компании.

Грузооборот НМТП в первом квартале вырос на 0,87% до 34 млн тонн. Снижение показателя в связи с падением активности из-за карантина по COVID-19 отмечается во всех сегментах, кроме перевалки сырой нефти (+7,4%) и нефтепродуктов (+5,2%).

На сегодня есть прогноз новой волны пандемии осенью. Если этот прогноз реализуется, перевалка генеральных и навалочных грузов не увеличится. Но даже если второй волны не будет или она не окажет значительного негативного влияния на экономику, грузооборот НМТП сократится. Причиной этого выступает сокращение добычи нефти в рамках соглашения ОПЕК+, которое было подписано в апреле этого года. По условиями сделки Россия должна сократить производство углеводородного сырья более чем на 20%. Соглашение ОПЕК+ достаточно жесткое и рассчитано до мая 2022 года. На перевалку нефти приходится чуть более половины всего грузооборота НМТП, так что роста операционных показателей ждать приходится.

Акции Группы НМТП торгуются с мультипликатором P/E 3,79. Основной конкурент FESCO завершил минувший год с убытком, что не дает возможности рассчитать среднеотраслевой уровень этого показателя. Средний P/E по индексу Московской биржи равен 13,3, по сравнению с ним акции НМТП выглядят привлекательными. Недооцененность компании связана с тем, что инвесторы ждут снижения выручки и чистой прибыли из-за необходимости соблюдать условия сделки ОПЕК+. В августе НМТП выплатит дивиденды, поскольку в минувшем году получил хороший доход от продажи ВТБ доли за 35,5 млрд руб. Совет директоров компании рекомендовал выплатить26 млрд руб., или 1,35 руб. на акцию по итогам 2019 года, что обеспечивает текущую дивидендную доходность 12,9%. Дата закрытия реестра для получения дивидендов назначена на 28 июля. В будущем году компания не сможет порадовать инвесторов столь щедрыми дивидендами. Моя рекомендация по бумагам НМТП — «держать».

Источник: http://investcafe.ru/blogs/22555/posts/86572