Рынок смотрит вверх

26 авг 09:46

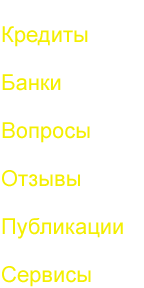

Начав торги 25 августа в «красной зоне», российские фондовые индексы к их завершению развернулись вверх благодаря позитивной динамике в акциях Сбербанка. Также за рынком последовали котировки транспортного (+1,94%) и электроэнергетического (+1,87%) секторов. Снижались бумаги горнодобывающей (-0,95%) и нефтегазовой (-0,65) отраслей. Объем торгов был выше среднего за последние 30 дней — 30,206 млрд руб.

Источник: данные Московской биржи.

Лидерами роста стали Русгидро (+5,27%), ТМК (ао: +4,8%) и М.Видео (+4,14%). Котировки Сбербанка (ап: +2,49% и ао: +2,39%) пошли вверх после публикации сильной отчетности по МСФО за 2-й квартал и 1-е полугодие. Из представленного документа следует, что чистая прибыль банка выросла в 2,7 раза за квартал и втрое за январь-июнь. Рентабельность капитала во 2-м квартале составила 22,8%, поднявшись с 19,3%, показанных за первые три месяца года.

Список аутсайдеров возглавил ММК (-3,88%) после сообщения о рекомендациях совета директоров по поводу дивидендов. За полугодие выплаты составят 0,72 руб. на акцию, или $123 млн в общей сложности. Кроме того, новая дивидендная политика предусматривает выплату в виде дивидендов не менее 30% от свободного денежного потока по итогам полугодия и года.

Также хуже рынка торговались бумаги Сургутнефтегаза (ап: -3,83% и ао: -2,43%) и Полиметалла (-2,28%).

В эту пятницу, 26 августа, по МСФО за 1-е полугодие отчитаются Распадская, Кубаньэнерго, Банк Санкт-Петербург и Русагро. Заседания советов директоров проведут Славнефть-ЯНОС и НОВАТЭК. ГСС и Кубаньэнерго закроют реестры акционеров для участия в ВОСА.

Размер международных резервов, по данным Банка России, на 19 августа составил $398,2 млрд, увеличившись за неделю на $2,5 млрд.

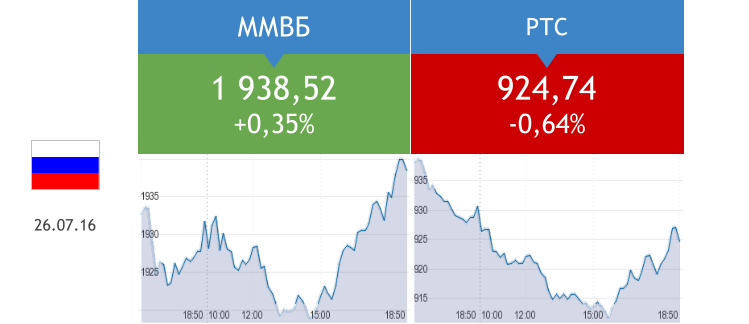

Индекс доллара накануне опустился на 0,11%, евро поднялся на 0,14%. Рубль укрепился к обеим основным валютам. Процентная ставка по однодневным кредитам MosPrime поднялась на 8 б.п. до 10,51%. Налоговый период поддерживает рубль. Кроме того, от сегодняшнего выступления главы ФРС Джаннет Йеллен не ждут «ястребиных» комментариев, а это оказывает давление на доллар. Вероятно, рубль в паре с ним останется в коридоре 64-65 руб.

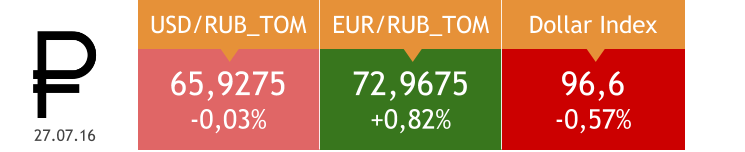

Цена на WTI 25 августа выросла на 1,26%, до $47,36, котировки Brent поднялись на 1,28%, до $49,66. Иран подтвердил свое участие в сентябрьском саммите ОПЕК, и это может внушать некоторый оптимизм. Министр нефти Саудовской Аравии заявил Reuters, что не видит необходимости в существенном вмешательстве в ситуацию на рынке нефти, добавив, впрочем, что если заморозка состоится, это будет позитивно. Очевидно, какое-то время рынок будет сбит с толку информационными вбросами Саудовской Аравии, что вызовет повышенную волатильность в нефтяных котировках, которые не будут демонстрировать четко направленного движения.

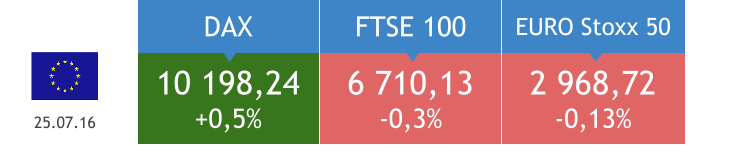

Индекс делового оптимизма Германии в августе составил 106,2 п. после 108,3 п. месяцем ранее. Европейские фондовые площадки торговались в минусе из-за слабой статистики.

Великобритания сегодня опубликует данные о динамике ВВП за 2-й квартал (прогноз: рост на 0,6% кв/кв и на 2,2% г/г после 0,4% кв/кв и на 2% г/г кварталом ранее). Германия обнародует индекс потребительского доверия на сентябрь (прогноз: 9,9 п. после 10 п. в текущем месяце).

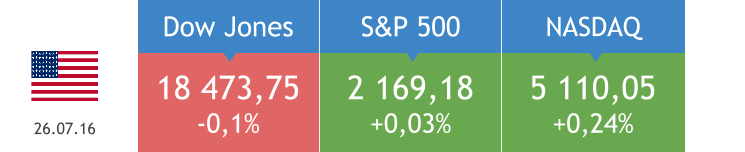

Количество заявок на получение пособия по безработице в Штатах за неделю составило 261 тыс. при прогнозе 265 тыс. Заказы на товары длительного пользования в июле выросли на 4,4% м/м, превысив консенсус на 1,1%. Торги на фондовых площадках США проходили в «красной зоне» на заявлениях главы ФРБ Канзаса Эстер Джордж о том, что близость рынка труда США к полной занятости и восстановление инфляции являются основанием для скорого повышения процентных ставок.

Штаты сегодня представят индекс потребительского доверия за август (прогноз: 90,6 п. после 90,4 п. месяцем ранее) и данные о динамике ВВП во 2-м квартале (прогноз: рост на 1,1% кв/кв после 0,8% с января по март).

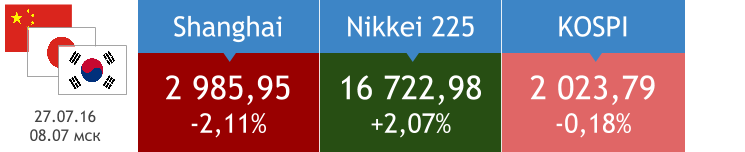

Индекс потребительских цен Японии в июле, как и ожидалось, снизился на 0,4% м/м. Сегодня на фондовых площадках Азиатско-Тихоокеанского региона наблюдается разнонаправленная динамика.

Сегодня перед открытием торгов на отечественном рынке нефть марки Brent торгуется на $0,25 выше уровня вчерашнего закрытия.

Члены ФРС на протяжении всего августа поочередно делали то «ястребиные», то «голубиные» заявления по поводу дальнейшей монетарной политики в Штатах. В этой связи сегодняшнее выступление главы регулятора Джанет Йеллен в Джексон-Хоуле обретает резюмирующий смысл. Большинство аналитиков не ждет от нее резких заявлений, но американский фондовый рынок приостановил движение к новым максимумам накануне. Это свидетельствует о том, что все же сюрприза его участники не исключают.

Российский вчера рынок нащупал мощную поддержку и буквально за последний час смог компенсировать снижение, продолжавшееся на протяжении сессии. Наличие хорошей поддержки — залог продолжения роста. Я по-прежнему считаю, что ММВБ нацелен на отметку 2000 пунктов. Впрочем, сегодня эта цель достигнута не будет из-за фактора пятницы и того, что перед выступлением главы ФРС игроки предпочитают быть осторожнее. Из этого следует предположение, что торги 26 августа пройдут в боковике, лежащем в диапазоне двух предыдущих дней.

Источник: http://investcafe.ru/blogs/23862/posts/72618