Три повода расстаться с бумагами Селигдара

19 янв 17:13

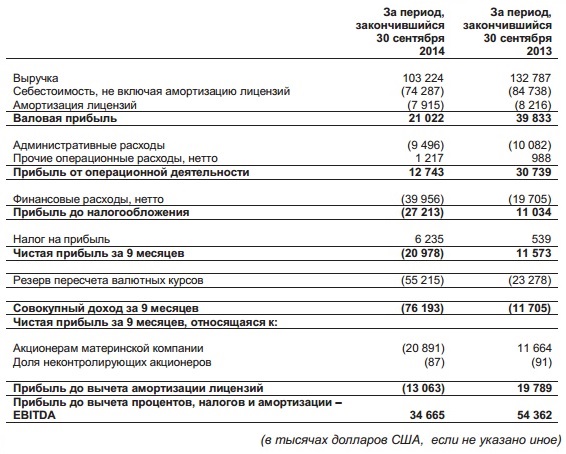

Буквально за пару дней до Нового года холдинг Селигдар представил отчетность по МСФО за девять месяцев 2014 года. К сожалению, обеспечить хорошее новогоднее настроение своим инвесторам результаты холдинга не смогли: его выручка сократилась сразу на 22,3%, а чистая прибыль по итогам трех кварталов 2013 года сменилась серьезным чистым убытком год спустя.

Результаты Селигдара по МСФО за январь-сентябрь 2014 года

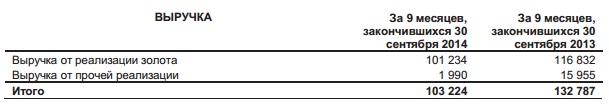

В проседании выручки почти на четверть по сравнению с результатами прошлого года виновата статья «прочая выручка». Соответствующий показатель обрушился с $16 млн до $2 млн, в то время как основная выручка от продажи золота сократилась гораздо скромнее — всего на 13%, составив по итогам девяти месяцев 2014 года чуть более $100 млн. Причин столь неудовлетворительных результатов основной деятельности сразу две: это падение цен реализации золота на 7% и аналогичное сокращение объемов производства.

Операционные расходы компании были урезаны почти на 10%, до $63,7 млн благодаря уменьшению денежных затрат почти по всем статьям, включая заработную плату, приобретение материальных и запасных частей, расходы на электроэнергию, а также налог на добычу полезных ископаемых. В результате итоговая себестоимость оказалась ниже прошлогодних значений на 12,3%, однако валовая прибыль все равно обрушилась почти вдвое, до $21 млн, из-за резкого снижения выручки. Прибыль от операционной деятельности сократилась на 58,5%, даже несмотря на хороший контроль над административными расходами (-5,8%).

Финансовые расходы Селигдара увеличились вдвое, достигнув почти $40 млн. Главной причиной столь негативной динамики стали существенные отрицательные курсовые разницы, которые резко выросли с $13,7 млн до $34,7 млн. Подлили масла в огонь и увеличившиеся расходы на обслуживание долга, которые составили $169 млн. Как результат — чистый убыток в размере $21 млн по итогам девять месяцев 2014 года по сравнению с чистой прибылью $11,6 млн годом ранее. С учетом резерва пересчета валютных курсов совокупный доход компании выглядит еще более ужасающим: -$76,2 млн.

В этой ситуации инвесторам Селигдара остается надеяться лишь на амбициозные планы руководства компании, которые предусматривают увеличение добычи золота к 2020 году почти в 2,5 раза — до 8,5 тонн. При этом остается непонятным, почему по итогам текущего года добыча оказалась ниже прошлогодних значений примерно на 15%? В любом случае ухудшение операционной деятельности компании в настоящий момент налицо, и всему виной сегодняшние низкие цены на благородный металл. При этом Селигдар остается рентабельным предприятием и сможет сохранить маржинальность до сползания цен на золото к значениям $750-800 за тройскую унцию.

Несмотря на это, рекомендовать к покупкам бумаги Селигдара я бы не стал. И обусловлено это не только невыразительными результатами за три квартала прошлого года, но и весьма сомнительным корпоративным управлением, а также несовершенством модели управления акционерным капиталом в компании. В настоящий момент в секторе золотодобычи есть куда более интересные возможности для инвестиций, о которых я рассказывал ранее.

Источник: http://investcafe.ru/blogs/18955/posts/49137